Categoria: In primo piano

DECRETO – LEGGE 20 marzo 2020 n.52 MISURE URGENTI DI CONTENIMENTO E GESTIONE DELL’EMERGENZA DA COVID-19 (CORONAVIRUS

23 Marzo 2020

Le disposizioni contenute nel Decreto Legge nr 52 del 20 marzo 2020 abrogano quelle contenute nel Decreto – Legge 14 marzo 2020 n. 51 e producono effetti fino al 6 aprile 2020.

Iscriviti alla newsletter di HLB San Marino

Contante oltre i 2mila euro in fuorigioco dal 1° luglio

20 Marzo 2020

Il Sole 24 Ore 30 MARZO 2020 di Francesco Nariello

Lotta all’evasione. Nuovo freno all’uso di denaro liquido. Si punta ad accelerare per aumentare i pagamenti digitali

Limiti più stringenti all’uso del contante. Ma anche, per esercenti e professionisti, l’obbligo di dotarsi di Pos, che – sebbene senza sanzioni in caso di inadempimento – potrà fare leva su un bonus fiscale sulle commissioni applicate ai pagamenti elettronici. Sono le principali novità che, come previsto dal decreto fiscale collegato alla manovra di Bilancio, scatteranno dal prossimo 1° luglio per favorire un minore utilizzo del cash. Misure che vanno ad aggiungersi alle numerose soglie e regole fissate, negli ultimi venti anni, da varie disposizioni normative: dai 15mila euro per gli acquisiti degli stranieri ai mille euro per le rimesse dei money transfer, fino alle retribuzioni ai lavoratori subordinati da versare solo con mezzi tracciati.

Evasione nel mirino

L’obiettivo perseguito è quello di mettere a segno una svolta cashless, nell’ottica di contrastare evasione fiscale e riciclaggio, favorendo e potenziando l’utilizzo dei mezzi elettronici, inclusi i pagamenti digitali. Un target, tuttavia, non facile da centrare in un Paese, come l’Italia, dove – in base a quanto riportato nella relazione illustrativa dell’articolo 18 del Dl 124/2019 (che prevede la stretta) – le banconote restano lo strumento più utilizzato nei negozi: l’85,9% degli acquisti viene pagato in contanti, privilegiando spese di importo più ridotto (valore medio transazione circa 13,5 euro), che rappresentano la grande maggioranza delle operazioni (90% sotto i 40 euro).

Stretta sul contante

Il prossimo passo per limitare l’uso del cash, dunque, scatterà a luglio, con il divieto al trasferimento di contanti fra soggetti diversi che passerà a 2.000 euro, un terzo in meno rispetto alla soglia attuale di 3.000 euro. Ed è stato già definito il successivo step, che dal 1° gennaio 2022 porterà tale limite a 1.000 euro. Diventa così operativa la modifica all’articolo 49, del Dlgs 231/2007, ridefinendo, ulteriormente al ribasso, le soglie per denaro liquido, titoli al portatore, negoziazione a pronti di mezzi di pagamento in valuta.

La nuova stretta, come detto, si va ad aggiungere a una lunga lista di limitazioni – più di una quindicina – già esistenti. Tra quelle derivanti da norme di portata generale ci sono: il limite di 15mila euro allo shopping in contanti, da parte degli stranieri in Italia, di beni e prestazioni legati al turismo (valido dal gennaio 2019); la cifra massima di mille euro a partire dalla quale la rimessa di denaro da parte dei money transfer deve essere effettuata solo con mezzi tracciabili; il ricorso obbligato a bonifici, strumenti elettronici, pagamenti allo sportello o assegni in banche o posta per il versamento della retribuzione (compresi anticipi) ai lavoratori subordinati da parte di datori di lavoro e committenti.

E, ancora: il tetto di 1.000 euro a partire da cui stipendi, pensioni e compensi pagati dalle pubbliche amministrazioni (e loro enti) devono essere erogati con strumenti di pagamento elettronici, e oltre cui gli assegni bancari e postali devono avere la clausola di non trasferibilità e l’indicazione di nome o ragione sociale del beneficiario.

L’argine all’utilizzo di trasferimenti cash può derivare anche da norme relative a controlli e comunicazioni dati. E’ il caso della soglia dei 10mila euro come ammontare delle operazioni in contanti effettuate in un mese da un singolo cliente, oltre la quale scaturisce, per l’intermediario finanziario, l’obbligo di inviare comunicazione antiriciclaggio; oppure l’importo massimo per la valuta, sempre di 10mila euro, dopo cui va compilata una dichiarazione da depositare alla dogana all’ingresso/uscita dall’Italia.

Sbarramento e Fisco

Esiste, infine, una serie di norme che impongono di non usare il contante se si vogliono ottenere specifici bonus o essere in regola con gli adempimenti fiscali. In questa categoria ricadono, ad esempio, il pacchetto di detrazioni connesse ai lavori edilizi, per accedere alle quali è necessario pagare con bonifici o altri mezzi tracciati (si veda altro articolo), ma anche l’acquisto di carburanti da parte di soggetti passivi Iva, come professionisti e imprenditori, che devono pagare con carte, bonifici, bollettini o assegni per evitare indeducibilità del costo e indetraibilità dell’Iva.

Obbligo Pos ma senza sanzioni

Altro capitolo è quello dell’obbligo di Pos per i commercianti. Chi vende prodotti o servizi, anche professionali, è già tenuto – in base al Dl 179/2012, articolo 15 – ad accettare anche i pagamenti con bancomat e carte di credito, eccetto in casi di «oggettiva impossibilità tecnica»: per coloro che non si adeguano, tuttavia, non sono previste sanzioni.

Nella realtà, quindi, è come se l’obbligo non ci fosse. A tale mancanza avrebbe dovuto porre rimedio il Dl fiscale, che nel suo testo iniziale prevedeva sanzioni per gli inadempienti: cancellate, però, nella versione definitiva del provvedimento.

Per spingere all’utilizzo del Pos, tuttavia, lo stesso dl 124/2019 introduce (articolo 21) un sistema di incentivi ad hoc.

Dal 1° luglio partirà una sorta di bonus sui pagamenti elettronici, attraverso un credito d’imposta pari al 30% delle commissioni applicate da banche e circuiti sui versamenti via Pos e utilizzabile dagli esercenti con fatturato annuo fino a 400mila euro. Una misura, quindi, di cui beneficeranno soprattutto piccole medie imprese e che dovrebbe incentivare il ricorso ai pagamenti attraverso i terminali elettronici.

Iscriviti alla newsletter di HLB San Marino

Sospesa la privacy sui dati personali

20 Marzo 2020

Il Sole 24 Ore 12 MARZO 2020 di Maurizio Caprino

DL sanità

Se indispensabile contro il virus, possono essere forniti anche a privati

L’emergenza coronavirus sospende anche il diritto alla privacy sui dati personali sensibili. Lo prevede l’articolo 14 del nuovo decreto emanato lunedì per potenziare il sistema sanitario di fronte all’emergenza (Dl 14/2020). E si va verso una “liberalizzazione” dei controlli della temperatura corporea: presto potrebbero essere eseguiti anche da personale non sanitario, come già avevano iniziato a fare alcune aziende a febbraio subito dopo l’istituzione delle zone rosse nel Lodigiano e nel Padovano, con una prassi però “bocciata” dal Garante.

La sospensione della privacy non è una misura improvvisa: era un’eventualità già prevista nel caso in cui la situazione diventasse difficile. E c’è l’ok del Garante della privacy, dato il 2 febbraio, subito dopo la delibera del 31 gennaio con cui il Consiglio dei ministri, in previsione di un’epidemia, aveva dichiarato lo stato di emergenza per sei mesi.

L’articolo 14 del Dl riprende i contenuti della prima ordinanza (Opcm) emanata per attuare lo stato di emergenza. Dunque, rende possibile lo scambio tra sistema sanitario, forze dell’ordine e Protezione civile di tutti i dati sensibili delle persone necessari ai fini del contrasto dell’epidemia. Se fosse indispensabile, si arriverebbe anche a fornire i dati a privati (per esempio, aziende farmaceutiche per ricerca sui vaccini).

Il tutto, però, rispettando l’obbligo di proporzionalità che è fra i cardini del regolamento europeo 2016/679 (Gdpr). Quindi, per esempio, ai ricercatori privati potrebbero essere forniti solo dati disaggregati.

L’ultimo comma dell’articolo 14, recependo l’indicazione data dal Garante, stabilisce che alla fine dell’emergenza andranno adottate «misure idonee a ricondurre i trattamenti di dati personali effettuati nel contesto dell’emergenza, all’ambito delle ordinarie competenze e delle regole che disciplinano i trattamenti di dati personali». Sarà in quella fase che tornerà la vigilanza ordinaria e quindi potranno emergere eventuali abusi.

Iscriviti alla newsletter di HLB San Marino

Delibera del Congresso di Stato n. 10 del 17 marzo 2020 recante misure straordinarie di proroga termini di legge, di scadenze fiscali, di pagamento di imposte e tasse, e di utenze.

19 Marzo 2020

Si comunica a tutta la clientela che con Delibera del Congresso di Stato nr 10 del 17 marzo 2020 vengono prese misure straordinarie di proroga termini di legge, di scadenze fiscali, di pagamento di imposte e tasse, e di utenze.

Delibera del Congresso di Stato nr 10 17/3/2020

Iscriviti alla newsletter di HLB San Marino

Modalità di pagamento a mezzo bonifico delle imposte dirette e indirette, tasse, sanzioni e ingiunzioni, aventi scadenza nel periodo di vigenza dell’emergenza sanitaria di cui al Decreto 51/2020

17 Marzo 2020

Si invita la clientela a prendere visione della Circolare dell’Ufficio Tributario Prot. N. 30764/2020 del 17/03/2020 avente per oggetto la modalità di pagamento a mezzo bonifico delle imposte dirette e indirette, tasse, sanzioni e ingiunzioni, aventi scadenza nel periodo di vigenza dell’emergenza sanitaria di cui al Decreto 51/2020.

Si forniscono inoltre le coordinate bancarie ai fini dei pagamenti delle RITENUTE IGR per dipendenti,ISS, FONDISS e FSS di prossima scadenza, per i quali in via straordinaria, è consentito il pagamento tramite bonifico bancario al fine di incentivare l’utilizzo dell’home banking e quindi contenere l’accesso delle persone presso gli istituti di credito.

UFFICIO TRIBUTARIO PER RITENUTE FISCALI

IBAN utilizzato dall’Ufficio Tributario:

SM81 K 03225 09800 000010006039

BIC/SWIFT: ICSMSMSMXXX

Si raccomanda di indicare nella descrizione del bonifico tutti gli elementi essenziali:

– il C.ISS/COE;

– l’area, la causale e la descrizione dell’imposta da versare;

– il mese e l’anno di riferimento del versamento;

– il numero di riferimento della partita (presente sul cedolino che viene stampato dal conto fiscale).

ISS

IBAN PER ISS (Cod.70): SM 86 V 03225 09800 000010005965

Area Causale Versamento:

251 300 — Versamento Mensile (contributi previdenziali lav. DIPENDENTI)

inoltre indicare il COE e il mese di riferimento.

FONDISS

IBAN PER FONDISS (Cod.75): SM 26 Z 03225 09800 000010010049

Area Causale Versamento:

750 — 750 FONDISS CONT. PREV. LAVORATORI. D. VERS. MENSILE

inoltre indicare il COE e il mese di riferimento

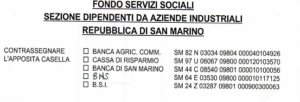

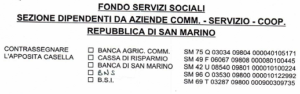

FSS

Si riportano anche le coordinate di Banca Centrale della Repubblica di San Marino per il pagamento della tassa di licenza in scadenza al 31/3 (indicate sul retro del bollettino).

IBAN SM10 K032 2509 8000 0001 0002 855

Il bonifico è da effettuarsi riportando nella causale di pagamento il codice del contribuente ed il numero della cartella.

Iscriviti alla newsletter di HLB San Marino

Decreto Legge 14 marzo 2020 nr 51 – Misure urgenti di contenimento e gestione dell’emergenza da COVID-19 (Coronavirus)

16 Marzo 2020

Di seguito si porta a conoscenza il Decreto Legge nr 51 del 14 marzo 2020 con le misure urgenti atte al contenimento del contagio in Repubblica da Covid-19.

Iscriviti alla newsletter di HLB San Marino

Circolare esplicativa D.L. 14 marzo 2020 nr 51 “Misure urgenti di contenimento e gestione dell’emergenza da Covid-19 (Coronavirus)

16 Marzo 2020

Si allega Circolare Esplicativa del Decreto Legge 14 marzo 2020 della Segreteria di Stato Industria Artigianato e Commercio.

Iscriviti alla newsletter di HLB San Marino

Si avvisa la gentile clientela che lo Studio Commerciale Dott. Antonio Valentini rimarrà chiuso al pubblico fino al 6 aprile nel rispetto delle misure di contenimento COVID-19 stabilite dal Decreto Legge n°44 dell’8 marzo 2020 e in considerazione della raccomandazione del Consiglio Direttivo dell’Ordine dei Dottori Commercialisti e degli Esperti Contabili della Repubblica di San Marino. Per ogni necessità siamo disponibili telefonicamente e via mail. Grazie

Iscriviti alla newsletter di HLB San Marino

DECRETO – LEGGE 8 marzo 2020 n.44 – Misure urgenti di contenimento da COVID-19 (CORONAVIRUS)

9 Marzo 2020

Di seguito il testo completo del Decreto Legge 8 marzo 2020 nr 44 con le misure urgenti di contenimento del contagio da Covid-19

Iscriviti alla newsletter di HLB San Marino

Per la nomina di sindaco o revisore c’è tempo fino all’assemblea di bilancio

9 Marzo 2020

Il Sole 24 Ore 14 FEBBRAIO 2020 di Nicola Cavalluzzo e Valentina Martignoni

CRISI D’IMPRESA

Il milleproroghe risolve anche il problema del primo rendiconto da revisionare

Con l’incarico quest’anno la firma è d’obbligo sul documento 2020

Non sarebbe bastata una mini proroga di quattro mesi per risolvere i problemi delle Srl e cooperative, che non hanno ancora provveduto alla nomina del revisore o dell’organo di controllo con revisione. Di ciò è ben cosciente il legislatore che è intervenuto con un emendamento al Dl milleprorohe, che elimina qualunque incertezza (si veda «IL Sole 24 Ore» di ieri).

Con l’attuale formulazione dell’articolo 379 del Codice della crisi, la revisione legale del bilancio al 31 dicembre 2019, sarebbe dovuta essere effettuata, indipendentemente dalla data di nomina del revisore. In realtà una data limite è indicata nell’articolo 379, ma sembra che non tutti gli obbligati siano riusciti a rispettarla, rinviando la nomina al 2020. Però, tale soluzione non avrebbe comunque consentito alla società di non sottoporre a revisione il bilancio 2019. Con l’ulteriore conseguenza che, in assenza della relazione del revisore in allegato al bilancio, in sede di deposito, il Registro delle imprese avrebbe potuto contestarne la mancanza.

Infatti, il comma 3 dell’articolo 379, nella versione ante emendamento, dispone che «ai fini della prima applicazione delle disposizioni di cui all’articolo 2477 del Codice civile, commi secondo e terzo, come sostituiti dal comma 1, si ha riguardo ai due esercizi antecedenti la scadenza indicata nel primo periodo».

Poiché la scadenza era il 16 dicembre 2019, i due esercizi antecedenti sarebbero dovuti essere il 2017 e il 2018. Opportunamente, con l’emendamento inserito nel decreto milleproroghe, il legislatore ha modificato l’articolo 379, comma 3, primo periodo, del Codice della crisi, sostituendolo con le seguenti parole: “devono provvedere a nominare gli organi di controllo o il revisore (…) entro la data di approvazione dei bilanci relativi all’esercizio 2019, stabilita ai sensi dell’articolo 2364, secondo comma del c.c. ”. In tal modo, i due esercizi da prendere in esame per la verifica del superamento dei limiti sono diventati il 2018 e il 2019 e di conseguenza, il primo bilancio da assoggettare a revisione è quello relativo all’esercizio che chiuderà il 31 dicembre 2020.

A questo punto, l’intervento del legislatore chiarisce la portata dell’obbligo (ancorché faccia riferimento a una norma, l’articolo 2364 del Codice civile, che disciplina l’assemblea delle Spa), ma resta da definire il comportamento che potranno adottare le società che, in forza di una chiara disposizione di legge, hanno provveduto a nominare il revisore per il controllo dei bilanci 2019-2021.

Le alternative sono due. La prima è quella di non fare nulla: un bilancio revisionato ha sicuramente un valore e una attendibilità maggiore per gli stakeholders. La seconda strada è invece quella di ricorrere alla disposizione di cui all’articolo 4, n. 1 lettera i) del Dm del 28 dicembre 2012, n. 261, in base alla quale costituisce giusta causa di revoca dell’incarico la sopravvenuta insussistenza dell’obbligo di revisione legale per l’intervenuta carenza dei requisiti previsti dalla legge.